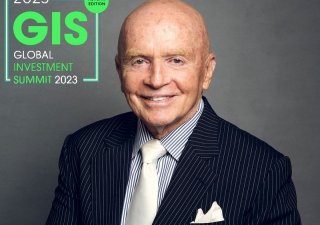

Investorská legenda Mark Mobius pro newstream.cz: Inflace bude, dokud tu budou centrální banky

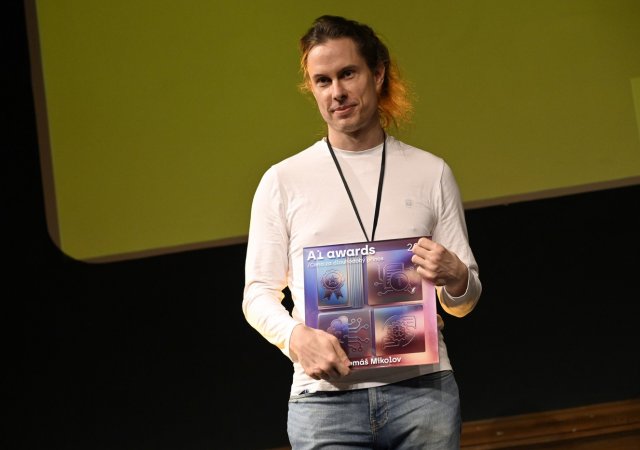

Hlavní hvězdou nadcházejícího Global Investment Summitu, který se uskuteční 2. listopadu na Pražském hradě, bude legendární investor Mark Mobius. V exkluzivním rozhovoru pro newstream.cz Mobius prozrazuje, do čeho má nyní cenu investovat, jak vnímá potenciál České republiky a také proč ve své nejnovější knize oslavuje deflaci.

Na trhy má v současnosti vliv celá řada události a jevů. Co je podle vás tím největším hybatelem?

Řekl bych, že americký dolar a americké politické prostředí, které má na dolar vliv. Dolar výrazně posiluje kvůli sazbám, díky tomu posilují i indexy na něj navázané, rostou americké dluhopisy. To platí pro investory po celém světě. Na trzích se to pak projevuje změnou celkového sentimentu.

Čim konkrétně?

Když lidé při relativně bezpečné investici do dolaru či amerického dluhu dostanou čtyři pět procent, potom investice do rizikovějších nástrojů, jako jsou třeba akcie, hodně zvažují. Aktuální stav zkrátka hodně změnil investorské chování. Mění se taktiky, strategie. Firmy například musí více vyplácet dividendy, aby dokázaly nabídnou alternativu k dluhopisům.

Má to výraznější dopad na rozvojové trhy, které dolar používají pro téměř každou transakci?

Jim to činí problém v tom smyslu, že jim akce Fedu de facto oslabuje měnu. Musejí se tak mít neustále na pozoru, co vlastně Fed udělá.

Šéf Fedu Jerome Powell zrovna před pár dny avizoval, že vyšší sazby zůstanou déle, než si všichni mysleli či přáli. Je to podle vás realita, nebo spíš rétorika Fedu?

Je to spíš rétorika. Rozhodnutí Fedu bude doslova řízeno jádrovou inflací. Ta klesá, protože Fedu se daří snižovat množství peněz v oběhu. Množství peněz je přitom alfou a omegou inflace. Inflace tak klesla z nějakých devíti ke třem procentům. Cílem však jsou pořád dvě procenta. Zvýšené sazby by tak měly trvat, dokud inflace neklesne ke dvěma procentům. Jenomže Fed zároveň úplně nechce zabít ekonomiku. A nezapomeňte, že největším plátcem zvýšených úroků je americká vláda. Jako největší dlužník samozřejmě vláda potřebuje, aby klesly úroky.

Přednášky více než pěti desítek předních českých i zahraničních investorů, investiční tipy, panelové diskuse s osobnostmi finanční scény i networking – to vše nabídne investiční summit, který se uskuteční 2. listopadu v Martinickém paláci na Pražském hradě.

Legendy, Mark Mobius i Cathie Wood, vystoupí na investiční akci roku na Pražském hradě

Leaders

Zbrojaři mají zně

Při pohledu na data vidíme opětovný nárůst americké jádrové inflace. Ta byla nejnižší v červnu, kdy klesla ke třem procentům, aktuálně je na 3,7 procentech. Jde o sezónní vlivy, nebo vidíme nějakou novou tendenci?

Myslím, že se na tom podepisují ceny ropy. Ty v posledních týdnech zase rostou a ceny ropy se klasicky propisují do cen téměř všech produktů. Logicky se to podepisuje na inflaci.

Všechno je propojené. Ceny ropy nyní rostou i kvůli situaci na Blízkém východě. Rozhodně po vás nechci žádnou geopolitickou analýzu, ale jak tuto situaci vnímáte z pohledu ekonoma?

Z ekonomického hlediska na tom lze i vydělávat. Podívejte se třeba na růst cen akcií firem působící ve zbrojním průmyslu. Těm se nyní docela daří. Pro některé společnosti a jejich investory tak válka nemusí být jen zlá.

Ano, v Česku máme také několik společností působící ve zbrojním průmyslu, i jim rostou zisky a hodnota.

A nejspíš dál porostou. Zrovna nyní americký prezident Joe Biden požádal o navýšení výdajů na obranu zhruba o sto miliard dolarů. To se samozřejmě projeví v americké ekonomice. Zmíněné firmy budou mít žně, jejich zaměstnanci výplaty, manažeři bonusy, a to se dál projeví ve spotřebě domácností.

Průmyslově-technologický holding Czechoslovak Group (CSG) kupuje od americké firmy Vista Outdoor její muniční divizi Sporting Products, jejíž součástí je řada značek a výrobců malorážové munice a jejích komponentů ve Spojených státech. Cena obchodu je 1,91 miliardy dolarů, v přepočtu zhruba 45 miliard korun.

Mnohamiliardový obchod Czechoslovak Group. Strnadova zbrojovka kupuje muniční divizi americké Vista Outdoor

Zprávy z firem

Největší hrozby číhají v kyberprostoru

Takže investovat do amerických firem se vyplatí?

Jasně že se to vyplatí. Osobně tak i činím. Ve fondu ne, protože ten se orientuje na rozvíjející se trhy. Ale americké firmy jsou inovativní, globální a americký trh je nejlikvidnější na světě. Pokud jste dolarový investor, nemá ani smysl investovat jinde.

Poslední otázka k americké ekonomice. Podaří se jí vyhnout se krizi?

Teď to vypadá, že se recesi vyhneme, právě kvůli vysokým výdajům. Ale jinak se na některých trzích samozřejmě projevují propady způsobené tím snížením množství peněz v ekonomice. Zejména nemovitostní trh to postihlo výrazně.

Přesto jste před pár dny uvedl, že velká ekonomická krize je v příštích pěti letech takřka nevyhnutelná. Odkud tedy přijde?

Z kyberprostoru. Uvidíte, že to přijde. Jsme velmi propojeni a napojeni. A ve světě působí spousta hackerů. V kryptu se odehrávají šílené věci. Podvodníkům se daří vylákat peníze téměř z kohokoli na internetu. Dokonce jsem četl, že se jim téměř podařilo ukrást miliardu dolarů z bangladéšské centrální banky. Nepovedlo se jim to nakonec jen díky jednomu chlapíkovi z Fedu, protože transakce šla přes New York a on vznesl dotaz, zda je ta transakce ok. Jinak by to prošlo.

Nová studená válka mezi ideologickými bloky se odehrává mimo jiné na poli současného i budoucího ekonomického blahobytu. Hospodářský růst je obvykle doprovázen sociální stabilitou, konjunktura uvolňuje prostředky pro výzkum a vývoj. Kapitál následuje inovace a utváří prostředí pro další rozvoj stran financí, infrastruktury a znalostí. Pokud chce demokratický blok uspět, musí se znovu naučit nastavovat podmínky pro ekonomický růst a zejména jej vidět jako hodnotu, kterou je třeba podporovat a chránit, píše ve svém komentáři ekonom J&T David Havrlant.

David Havrlant: Ekonomická prosperita není samozřejmost

Názory

To je šokující. Doteď jsem měl zato, že banky a další finanční mainstream se těmto oblastem i problémům vyhýbají.

Všechno je propojené a na druhou stranu je dobré říct, že samozřejmě oni většině rizik umějí předcházet. Ale už je tu další potenciální hrozba. Jen si zkuste představit, jaké možnosti v této oblasti přinesou modely AI, které se nyní rodí. To zrychlení výpočetních možností je neuvěřitelné. A přirozeně to přinese „vylepšení“ i nejrůznějších podvodů a možností v hackování. Bude to problém.

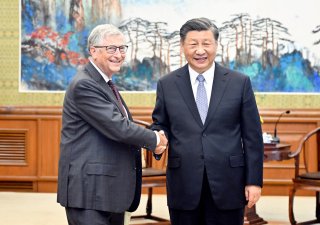

Takže krize nakonec nepřijde z Číny, jak se dlouho předpokládalo.

Čína si v tuto chvíli krizí prochází, projevuje se to zejména na místním nemovitostním trhu. Byl jsem tam před měsícem a je to pozoruhodné. Na jedné straně toho vybudovali neuvěřitelně moc. Infrastruktura, vlaky, neskutečné. Na druhé straně tu ale máte celá města duchů, kde nikdo nežije. Mrakodrapy o 40 patrech, které jsou prázdné. To je velký problém.

Indie je druhá Čína

Našel jsem, že jste napsal přesně před padesáti lety knihu Trading with China. Jak jste tehdy Čínu vnímal?

No to připomínáte dobře. (smích) Ale je to vlastně zajímavá kniha. Jen musíte mít na paměti, že vznikla v roce 1973. Tehdy jsme se pokusili vytvořit odhad potenciálního obchodu s Čínou. Tehdy jsme byli optimisté. Ale většina čtenářů nám říkala, že to ani náhodou nenastane. Vzájemný obchod nikdy nebude tak velký. Když se na naše projekce podíváte dneska, působí až směšně podstřelené. Takže tu knihu lze vnímat i jako artefakt toho, jak se můžete dobře mýlit ve svých projekcích.

Klesající ceny jsou vždy dobrou zprávou pro spotřebitele, ne tak pro celou ekonomiku. Známky deflace jsou v Číně čím dál víc převládající, což zvyšuje tlak na Peking, aby znovu nastartoval růst, anebo riskoval, že upadne do ekonomické pasti, z níž by bylo těžké uniknout, napsal deník The Wall Street Journal.

Čínou obchází strašidlo deflace. Tamních klesajících cen by se měl obávat i svět

Money

Nyní je Čína druhou největší ekonomikou světa. A vím, že vy a váš fond sázíte na rozvíjející se trhy, zejména na Indii, která Čínu již přerostla v populaci a patří k nejrychleji rostoucím ekonomikám. Proč právě tam?

Nejdřív k situaci na rozvíjejících se trzích, která se často velmi špatně vnímá. Důvodem bývá pohled přes indexy. Ty totiž velmi často ovlivňuje dění na jednom velkém trhu, který sráží ostatní. Klasická situace: něco se stane v Číně a index emerging markets se zřítí o několik bodů. Proto my nejdeme přes indexy. Raději se soustředíme na konkrétní trhy. Zejména na Indii, Tchaj-wan, Jižní Koreu. A vyplácí se to. Náš fond ostatně s přehledem překonává třeba americké indexy.

Přeci jen by mě zajímala zvlášť ta Indie. Orientujete se tam na nějaký konkrétní sektor? Energetiku, rozvoj infrastruktury, služby? V čem Indie překonává například Čínu?

To je nesmírně zajímavý trh. Žije tam víc než miliarda lidí, nyní údajně již více než v Číně. Důležité je, že jde o mladou populaci. Medián věku v Indii je nějakých 28 let, zatímco v Číně to je 39 let. A takřka všichni mluví anglicky, takže dokážou využívat globální nabídku. Navíc Indie stabilně roste, nyní o nějakých sedm procent. Když to všechno dáte dohromady, máte opravdu nádherný ekonomický potenciál.

Nárůst pomyslné vzdálenosti Číny od západních obchodních partnerů se viditelně propisuje do širšího makroekonomického rámce. Akcentování ideologicko-politického rozkolu přináší již nyní znatelné rozpojení ekonomické dynamiky, která může vyústit ve střednědobou ekonomickou divergenci. Proces asynchronizace se přitom rozvíjí v podmínkách nebývalé fluidity globálního kapitálu. Tím je situace nová a důsledky není snadné předvídat, zejména pokud bude přítomen zesilující Matoušův efekt.

David Havrlant z J&T: Desetiletí globální ekonomické konvergence skončilo

Názory

Mylné chápání deflace

Vidíte potenciál v regionu střední Evropy? Třeba v České republice?

Myslím, že tomu potenciálu hodně přispívá setrvání v Evropské unii. I pro investory to je určitá záruka bezpečnosti investic. Myslím, že Britové již pociťují, že udělali obří chybu. Takže potenciál tu vidím, přijetí eura by pomohlo ještě víc.

O tom v Česku koluje vtip, že korunu Česko přijme od zítřka za pět let. Platilo to v roce 2012, 2019 i nyní. Tady totiž funkční období jedné vlády trvá čtyři roky.

To je všude stejné ta touha manipulovat měnou. Tisknout peníze je prostě příliš snadné. Ale cenou za to je devalvace a inflace. Píšu o tom i ve své knize The Inflation Myth and the Wonderful World of Deflation.

Jsem rád, že titul zmiňujete, protože jsem se chtěl právě k inflaci a deflaci dostat. Deflace je ve světě centrálních bank tak trochu sprosté slovo. A přitom vy ji tady vyzdvihujete.

Ano, ekonomové nenávidí inflaci a bojí se deflace, přitom jim často uniká podstata. Tou je právě množství peněz. Vlády v historii vždycky měly tendenci tisknout peníze, když se jim to hodilo, devalvovat. Ale dneska jsme v situaci, kdy díky technologiím se věci výrazně zkvalitňují a zlevňují. Vidíme to všude kolem sebe. Jen když si vezmu, kolik činností jsem musel udělat, než jsem odevzdal diplomku. Dneska to za mě udělají technologie. Takže zpět k ekonomickému pohledu. Ačkoli moje primární měna za tu dobu výrazně devalvovala, ceny většiny věcí klesly ještě rychleji. Na tom je vidět omyl ekonomů, kteří tvrdí, že bez inflace nebudete mít růst. Jasně že budete. Díky inflaci jen máte vyšší a vyšší čísla. Ve skutečnosti nemáte větší růst.

Ať to řekneme jednoduše. Vy tedy tvrdíte, že dnes již není potřeba růst tak rychle za každou cenu, protože abychom si udrželi stejnou kvalitu života, stačí nám nyní méně peněz? Chápu to dobře?

Chápete to přesně. Typickým příkladem je Uber a to, co přinesl do mobility. Taxi služby celkově se staly lepšími a levnějšími.

Posmíval se tlustým ženám, takže musel svou miliardovou firmu Lululemon opustit. Přesto ji stále sleduje - a kritizuje. Napsal o sobě a o firmě knihu, posílá peníze na výzkum zdraví i longevity a snaží se sám uzdravit. Lululemon i bez něj vzkvétá.

Akcie Lululemon jsou „real deal“. Jejich zakladatel, výstřední miliardář Chip Wilson, taky

Trhy

Myslím, že tento pohled se v Česku úplně nechytne.

Ano, u bankéřů to nebude populární, zvláště u těch centrálních. Oni jsou rádi u moci.

Na závěr bych vás požádal o určitý náhled na další vývoj. Jak na tom bude svět za pět let? Samozřejmě míněno ekonomicky.

Inflace tu bude pořád. Dokud budou centrální banky, bude tu inflace. To je dáno. I proto by lidé měli skutečně investovat do firem, protože díky tomu je možné v dlouhodobé perspektivě inflaci porážet. Ale samozřejmě tu budou výrazné růsty i výrazné propady, i kvůli aktivitě centrálních bank. Na to já vždy radím, ať si lidé nenechají zamotat hlavu emocemi. A to zejména těmi kolektivními. A tak když všichni prodávají, je čas nakupovat. Když všichni chtějí nakupovat, je čas prodávat. Když se vám podaří ukočírovat tyto emoce, zvládnete ty vzestupy a pády na trzích.

A kdybych z vás páčil nějaká doporučení. Co byste nakupoval nyní?

Jak jsem zmiňoval, teď bude zajímavý vojenský průmysl. Situace ve světě s minimálně dvěma válečnými konflikty tomu nahrává. Poptávka po produktech těchto firem poroste. A pak samozřejmě technologie. Ale nejen big tech, ale každá firma, která zvládne využití nejnovějších technologií, poroste.

Mark Mobius je hlavní hvězdou podzimního Global Investment Summitu, který se uskuteční 2. listopadu Martinickém paláci na Pražském hradě. Deset nejrychlejších čtenářů může získat 50procentní slevu na vstupném. Stačí při registraci uvést slevový kód ve formátu NEWS50.

Inspirativní přednášky více než 50 předních českých investorů, investiční tipy, panelové diskuse s osobnostmi finanční scény i networking – to vše nabídne Global Investment Summit AUTUMN (GIS), který se uskuteční už 2. listopadu v prostorách Martinického paláce na Pražském hradě.

Global Investment Summit. Investorské legendy se podělí o žhavé investiční tipy

Leaders

JARNÍ NEWSTREAM CLUB PRÁVĚ VYCHÁZÍ

Porazit všechny a stát se jedničkou. Na českém trhu se to podařilo spoustě hráčům. Co když se ale pokusí prosadit na evropském, asijském, americkém, nebo dokonce globálním trhu? Pak začínají podnikatelé i firmy narážet na celou řadu problémů. Přesto řada z nich uspěla.

Zakladatel Lasvitu Leon Jakimič, zakladatel Unicorn Attacks Vít Šubert, majitel Mattoni 1873 Alessandro Pasquale či zakladatel a CEO globální platformy FTMO Otakar Šuffner. To je část hvězd jarního vydání magazínu Newstream CLUB, jehož hlavním tématem je GLOBÁLNÍ ÚSPĚCH. Jak ho dosáhnout z Česka? A lze se prosadit na celosvětovém kolbišti v éře, kdy druhé místo téměř vždy znamená prohru?

Magazín se dále věnuje velkým finančním skupinám, které svět dobývají investicemi. Zvláštní kapitolou pak je Německo, které pro tuzemské podnikatele i finančníky velmi často představuje první velkou zkoušku nebo příslovečnou bránu do světa. A platí to i ve chvíli, kdy se německá ekonomika potýká s celou řadou strukturálních problémů.

Podíváme se na největší investice, které čeští hráči v posledních letech učinili a které představují historicky největší akvizice českého kapitálu v zahraničí.

A hudební promotér David Gaydečka čtenáře pozve do tajemného Doupěte, které je úplně novým typem hudebního klubu, v němž vystupují hvězdy, které zná celý svět.

Sedmé vydání čtvrtletníku Newstream CLUB je v prodeji na stáncích i v online distribuci Send, kde je možné titul také předplatit. Digitální verzi magazínu lze zakoupit přímo na webu newstream.cz.

Na další číslo se můžete těšit již v červnu.