Nobelovu cenu za ekonomii získal poprvé i exšéf americké centrální banky. Za výzkum bankovních krizí

Nobelovu cenu za ekonomii si letos rozdělí hned tři ekonomové, vesměs Američané. Získává ji Ben Bernanke, bývalý šéf americké centrální banky, a také Douglas Diamond a Philip Dybvig. Všichni tři ve svých akademických pracích demonstrovali, proč a jak předcházet rozsáhlému kolapsu bankovního systému. Bernanke pak měl příležitost takovému kolapsu předcházet i přímo v praxi. Centrální bance USA neboli Fedu totiž šéfoval v době finanční krize let 2008 a 2009, jejíž vrcholnou fázi odstartoval pád investiční banky Lehman Brothers.

Bernanke se poté stal z titulu své funkce ústřední postavou v procesu záchrany dalších bank a finančních institucí. Pomohl tak zabránit tomu, aby tehdejší krize přerostla do podoby Velké hospodářské krize z 30. let, kterou v roli akademika studoval zevrubněji než prakticky jakýkoli jiný ekonom své generace. Bernanke je historicky prvním šéfem americké centrální baanky (Fedu), který Nobelovu cenu získal.

Proč jsou banky důležité i zranitelné?

Ve svých teoretických pracích, jimž položili základ už počátkem 80. let, Bernanke a také Diamond s Dybvigem objasnili, proč jsou banky pro vyspělou tržní ekonomiku tak důležité, ale zároveň i to, že jsou značně zranitelné. Což právě hrozilo se katastroficky zhmotnit ve zmíněných krizových letech 2008 a 2009.

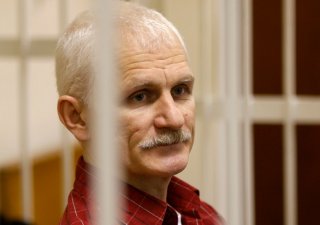

Vzkaz Putinovi a Lukašenkovi: Nobelovu cenu za mír získaly lidskoprávní organizace z Ruska, Běloruska a Ukrajiny

PolitikaLetošní Nobelovu cenu za mír získali běloruský bojovník za lidská práva Ales Bjaljacki, ruská lidskoprávní organizace Memorial a ukrajinské Centrum pro občanské svobody. Oznámil to norský Nobelův výbor.

Lze například říci, že někdejší Fond pojištění vkladů – který byl v Česku v roce 2016 nahrazen Garančním systémem finančního trhu – opíral svoji existenci právě i o teorie aktuálně čerstvých laureátů ekonomické Nobelovy ceny. Tento garanční systém například letos bezproblémově posloužil někdejším klientům české Sberbank CZ, kteří se po únorovém pádu banky rychle dočkali svých peněz, pokud tedy jejich vklady nepřevyšovaly legislativně daný limit odpovídající na území celé EU částce 100 tisíc eur.

Proměna úspor v investice

Bernanke, Diamond a Dybvig zásadním způsobem osvětlili roli moderního bankovnictví, které úspory klientů bank přeměňuje v investice. Při tom ovšem vzniká rozpor. Střadatelé – klientela bank – chtějí mít své úspory kdykoli přístupné, třeba pro případ nutného náhlého vydání. Firmy nebo i domácnosti si ale u banky půjčují dlouhodobě, až na desítky let, třeba v podobě podnikového úvěru nebo hypotéky.

Bankovní událost roku v Jackson Hole začíná. Co poradí světu k inflaci a úrokovým sazbám?

PolitikaV americkém horském letovisku Jackson Hole začíná každoroční sympozium centrálních bankéřů, hlavní řeč bude mít v pátek šéf americké centrální banky (Fed) Jerome Powell. Investory zajímá především jeho názor na inflaci a na další zvyšování úrokových sazeb. Letošní ročník je 45. a zaměří se mimo jiné i na přetrvávající dopady pandemie COVID-19.

Žádají tedy garanci, že je banka nebude nutit půjčky splácet předčasně, aby mohla vyplatit střadatele. Diamond a Dybvig teoreticky prokázali, že celospolečenská role bank spočívá právě v řešení tohoto rozporu: coby finanční zprostředkovatelé banky přijímají vklady velkého počtu střadatelů, čímž jim umožňují přístup k vlastním úsporám prakticky libovolně, přičemž současně jsou s to poskytovat dlouhodobé úvěry. Bonitu příjemců úvěrů právě banky posuzují lépe než kdokoli jiný v tržní ekonomice, jak prokázal Diamond, pročež představují relativně nejlepší záruku, že prostředky střadatelů přijdou na úrodnou půdu a neskončí v „černé díře“.

Jak vzniká „run na banku“

Proces přeměny krátkodobě dostupných vkladů v dlouhodobé úvěry, jejž banky zajišťují, je ovšem náchylný k celé řadě fám a k šeptandě i – slovem současnosti – k dezinformacím. Pokud se třeba rozšíří fáma, že daná banka má krátce před kolapsem, velký počet jejích klientů naráz žádá výběr svých úspor. Nastává „run na banku“.

Analýza: Takhle vypadá opravdová inflace. Ze situace v Turecku by Češi páchali sebevraždy

EnjoyInflace 70 procent je podle Turků jen papírová. Ve skutečnosti je nárůst cen podle místních daleko rychlejší, což se týká zejména cen pohonných hmot a nájmů. Ty jen za poslední rok vystřelily na troj- i čtyřnásobek. Pro srovnání: v Česku benzin a nafta podražily „jen“ o necelou polovinu, nájmy se na mnoha místech dokonce snížily kvůli pandemii. A co je horší: problémy se začínají podepisovat na turistickém ruchu, který je pro Turecko významným zdrojem příjmů.

Z fámy se stává takzvané sebenaplňující se proroctví. Takže i když banka třeba vůbec v kolapsovém stavu být nemusela, nakonec padne, neboť až příliš mnoho jejích klientů prostě fámě uvěří. Proto právě se i na základě práce čerstvých nobelistů rozvinuly instituty fondu pojištění vkladů nebo věřitele poslední instance. Jejich stěžejní role spočívá v tom, že mají střadatele v kritické situaci možného „runu na banku“ psychologicky uchlácholit tak, aby se utlumila dynamika sílícího sebenaplňujícího se proroctví.

Chlácholení staví na předpokladu, že když klienti uvěří, že nad jejich potenciálně ohroženou bankou existuje ještě určitá, na hospodaření banky vlastně nezávislá „nadstavba“ – třeba vládou garantovaný fond pojištění vkladů nebo centrální banka v roli věřitele poslední instance –, sníží se pravděpodobnost bankovní paniky a „runu na banku“.