Karin Šoóšová: Rozkolísaný a rozmanitý akciový trh přeje aktivnímu investování

Volatilita akciového trhu, tedy míra rozkolísanosti cen akcií, je intenzivně sledovaným parametrem mezi profesionály. Existuje řada nástrojů, jak na volatilitu sázet, nebo naopak své portfolio vůči volatilitě zajistit. Méně známým, ale neméně důležitým parametrem je, jak velké jsou rozdíly mezi pohyby cen jednotlivých akcií, neboli rozptyl (dispersion).

Proč dává smysl rozptyl na akciovém trhu sledovat?

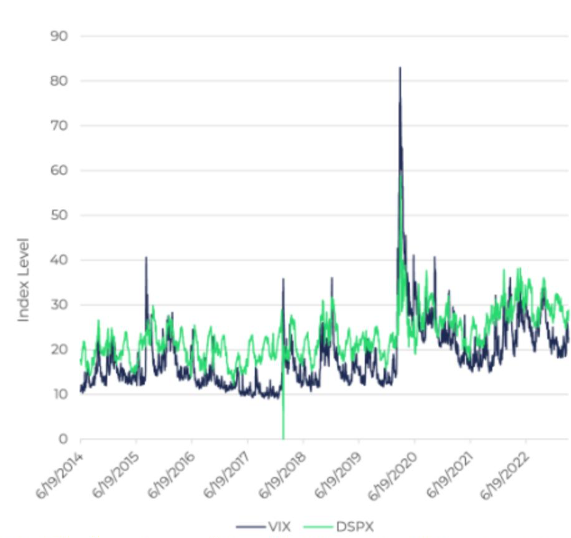

Rozptyl je měřítkem toho, jak moc odlišně se akciového ceny pohybují mezi sebou. Jinými slovy zrcadlí „pestrost“ akciového trhu. Hodnotu rozptylu cen akcií lze od září 2023 jednoduše sledovat díky nově publikovanému indexu CBOE S&P 500 Dispersion Index (DSPX). Výše uvedený index měří očekávaný rozptyl cen akcií v průběhu dalších 30ti dnů.

Vyšší hodnota indexu rozptylu znamená, že v nejbližším období účastníci akciového trhu očekávají větší rozdíly v cenovém vývoji jednotlivých akcií v indexu S&P 500. Předpokládá se tedy, že se budou ceny akcií pohybovat méně v tandemu a dle nálady celého akciového trhu a více dle individuální situace každé společnosti. Čím větší je rozptyl cen, tím větší je rozdíl mezi výnosem nejlepších a nejhorších akcií. Při vyšších hodnotách rozptylu je tedy vyšší šance správnou volbou akcií dosáhnout tzv. alpha, tedy nadvýnos oproti celkového akciovému trhu.

Dlouhodobý průměr indexu DSPX od roku 2014 je kolem 23ti bodů. Tato hodnota je ale silně ovlivněna obdobím COVIDu kdy hodnoty volatility a rovněž rozptylu skokově a několikanásobně vyskočili. Do té doby se rozptylový index pohyboval v průměru na hodnotách kolem 20ti bodů.

Investice do luxusního zboží se v roce 2023 znehodnotily v průměru o jedno procento, za deset let ale vynesly 100 procent. Vyplývá to z Indexu luxusních investic, který sestavuje společnost Knight Frank. Inflace v ČR činila loni 10,7 procenta, za desetileté období 41,6 procenta.

Whisky, drahé hodinky nebo automobily. Do jakého luxusního zboží je nejlepší investovat?

Money

Z grafu je viditelné, že od začátku cyklu zvyšování úrokových sazeb (pro USA od března 2022) se index rozptylu posunul do vyššího pásma. Průměr od března 2022 je kolem 28,4 bodů. Za poslední 2 roky jsou tudíž rozdíly mezi chováním jednotlivých akcií větší. Akciový trh je tedy „barevnější“ a aktivním investorům nabízí více příležitostí.

Kdo profituje z vyššího rozptylu na akciovém trhu

Čím větší je rozptyl mezi vývojem jednotlivých akcií, tím víc příležitostí se nabízí aktivně spravovaným investičním fondům. Když celý akciový trh roste jak pod taktovkou dirigenta, je pro aktivního investora těžké najít dobré příležitosti. V časech, kdy rozptyl mezi jednotlivými akciemi vzroste je podrobná znalost jednotlivých titulů velkým přínosem. S větším rozptylem se také zvyšuje přinos diverzifikace. Dobře vyskládaná portfolia s různorodými investicemi budou s vyšším rozptylem na akciovém trhu stabilnější.

Rozkolísaný a pestrý akciový trh přeje připraveným

Hodnota indexu rozptylu cen jednotlivých akcií (DSPX) a indexu celkové volatility akciové trhu (VIX index) jsou navzájem zjevně propojené. Z grafu výše je zřejmé, že právě v obdobích zvýšené volatility bývá trh rovněž pestřejší. V časech, kdy je celkový trh ve stresu mají investoři s podrobnou znalostí trhu velkou výhodu. Dokážou totiž lépe odlišit dobré akcie od špatných. Navíc můžou využít krátkodobých výkyvů cen k načasování plánovaných nákupů a prodejů. Nejedná se zde ale o typické časování trhu. Spíše jde o to, že podrobně prozkoumané a dobře pomyšlené investiční teze lze realizovat výhodněji.

Pasivní indexové produkty můžou dávat smysl především v období nízké volatility a nízkého rozptylu. V turbulentnějších časech s vyšší volatilitou a většími rozdíly ve vývoji jednotlivých akcií je rozumnější investovat do aktivně spravovaných fondů.

Milion dolarů za bitcoin není nereálné, říká Roman Valihrach, zakladatel největší tuzemské kryptoburzy Coinmate. „Jestli to bude za 5 nebo za 20 let, to nevím,“ dodává Valihrach, který tvrdí, že bitcoin by v budoucnu mohl nahradit zlatý standard. V rozhovoru s newstream.cz dále mluví o tom, zda je Česko „krypto Švýcarskem“, jak by stát mohl podpořit digitální měny, aby Česko přestalo být montovnou či jak hodnotí spolupráci s Tipsportem.

Roman Valihrach: Méně kryptoměn by bylo ku prospěchu

Leaders

Bude nájemní bydlení budoucností Česka? Češi se k němu uchylují. Ale často spíš z donucení než z vlastní vůle. Vlastnické bydlení je drahé, nájemní je proto nouzovou variantou. Jenže i tato varianta začíná hořknout.

Dalibor Martínek: Vlastníci bytů vyždímali nájemníky. Ceny nájmů přestávají růst

Názory