Politika opět promlouvá do vývoje finančních trhů

Politické události v USA i Číně mohou v blízké budoucnosti výrazně ovlivnit finanční trhy. Blížící se prezidentské volby a čínské stimulační programy představují pro investory šance na zajímavé výnosy, a to především v prostředí vyšší volatility a nových tržních trendů.

„Politika vždy ovlivňovala vývoj na finančních trzích. Dlouhodobý investor držící se svého časového horizontu se sice nemusí danými událostmi nijak více znepokojovat, poněvadž efekt politických změn se velice často v delším čase vytrácí a zásadní roli sehrává spíše měnová politika. Nicméně nadšencům, kteří trhy sledují na týdenní či měsíční bázi, se v tuto chvíli nabízí skutečně celá řada dramat geopolitického pnutí či otázek o podobě budoucí politické reprezentace. To může po nějakou dobu trhy minimálně rozhýbat a v rámci volatilnějšího prostředí určit nové vítěze a poražené,“ komentuje Richard Bechník, hlavní investiční a ekonomický analytik Swiss Life Select.

Prezidentské volby v USA

Celkem nedávno americký akciový trh znervózněl, když makroekonomická data nedodala přesvědčivá čísla o rezistentní ekonomice. Především trh práce nám trochu ochladl, když v červenci nabídl počet nových pracovních míst držící se nevídaně pod 100 tisíci. Nicméně po nové várce aktuálních dat vzaly obavy za své a nejznámější akciové indexy opět začaly atakovat historické rekordy.

„Na konci září jsem se opět dostal k zajímavé statistice, která překvapí nepřipravené, a naopak podpoří ty, jenž říkají časovat trh se nedá,” píše ve svém komentáři Roman Koděra z J&T Banky.

Roman Koděra: Tři kvartály ve 14 růstových dnech. Letošní výkon indexu S&P 500 je pozoruhodný

Názory

K tomu americká centrální banka podle tržního očekávání snížila sazby o 0,5 procenta a na trzích mohla zavládnout spokojenost. Pozornost analytiků se tak postupně začíná přesouvat k neúprosně se blížícím americkým prezidentským volbám. Hraje se přitom o hodně. Budoucí směřování americké zahraniční politiky a nastavení celní politiky může výrazně změnit globální rovnováhu sil a značně zasáhnout mezinárodní obchod. Sliby z předvolebních vystupování pak dávají znát, že americký dluh může směle vystoupat na mnohem vyšší příčky.

Přitom se už současný stav amerického zadlužení zdá být dost neunesitelný. Pojďme si shrnout daná fakta. Federální dluh USA činil ještě v roce 2008 9,4 bilionu dolarů, zatímco americké HDP dosahovalo 14,7 bilionu dolarů. Ve výsledku tak činil poměr dluhu k HDP 64 procent. Když se přesuneme do současnosti, veřejný dluh nám vyšplhal k 36 bilionům dolarů, samotné HDP ale nyní odpovídá 29 bilionům dolarů. V tuto chvíli se tak dostáváme v poměru dluhu k HDP na 122 procent.

„Nové predikce poukazují na možné dluhové dopady v případě výhry jednoho či druhého prezidentského kandidáta. Za předpokladu výhry Trumpa se odhaduje nárůst současného dluhu o dalších 7,5 bilionu dolarů během následujících deseti let, u Kamaly Harris by to bylo 3,5 bilionu dolarů. Pokud by dané scénáře skutečně nastaly, bude na to muset pochopitelně reagovat i dluhopisový trh. Větší státní zadlužování vede k navyšování výnosů u dluhopisů, a to jak z titulu možné vyšší inflace a s tím spojeného úrokového nastavení centrální bankou, tak z důvodu navyšující se nabídky dluhopisů,“ uvádí Richard Bechník, hlavní investiční a ekonomický analytik Swiss Life Select.

Zvlášť v případě amerických státních dluhopisů pak visí otazník i nad jejich poptávkou. Za posledních zhruba deset let snížila svůj podíl držby Čína, a to z 14 procent na 3 procenta. Také jsme byli nedávno svědky, jaké negativní následky by mohl mít odliv investorů v případě nárůstu úrokových sazeb v Japonsku.

S velkou pravděpodobností tu tak s námi budou vyšší dluhopisové výnosy, ale o to atraktivnější výnos čeká na investory. Určitě bych zdůraznil, že by se oproti minulosti mohlo jednat o zajímavý a v čase stabilnější výnos, než že bych jako investor se spekulativním motivem sázel na přehnané efekty delší durace.

Když šéfka Evropské komise Ursula von der Leyen ohlásila, jaké portfolio má v Bruselu získat nový český eurokomisař Jozef Síkela, spustila tím v Česku vlnu rešerší a pátrání po informacích. Co vlastně agenda mezinárodního partnerství a evropské strategie Global Gateway (Globální brána) obnáší? To si mnozí rychle vyjasnili, stranou pozornosti ale zůstalo, že Česko letos přišlo v rámci této strategie s vlastní iniciativou. Jejím klíčovým cílem je, aby z evropských peněz profitovaly právě evropské firmy či lokální dodavatelé přímo v rozvojových zemích, nikoliv třeba čínské společnosti, píše ve své podrobné analýze Jan Žižka, editor magazínu Moderní ekonomická diplomacie a serveru Export.cz.

ANALÝZA: Síkelovo bruselské portfolio už má výraznou českou stopu

Politika

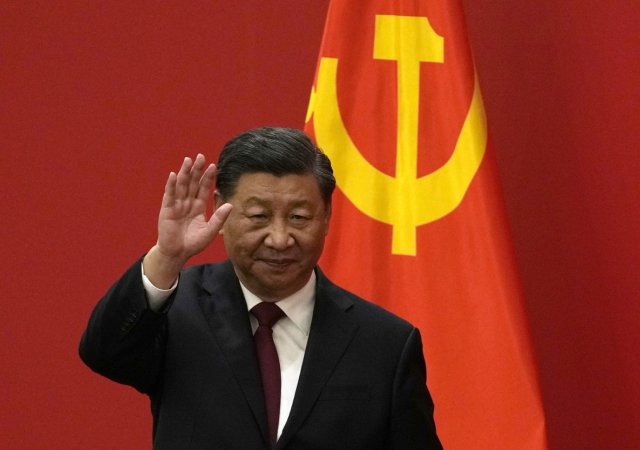

Čína povzbuzuje svoji ekonomiku

„Čínské akcie zažily po dlouhé době slušné zotavení. V porovnání s téměř třemi lety trvajícího klesajícího trendu se jedná o spíše slabší náplast, ale i přesto mnoha investorům, zvláště těm pravidelně investujícím, udělal pozitivní obrat radost. Čínské akcie udělaly v přepočtu na koruny za září nějakých 24 procent a stále je zde další velký potenciál, kam se růstem navracet. Čínu však obecně trápí velké strukturální problémy. Aktuální prudké zhodnocení bylo opět taženo pouze stimulačními balíčky, na pozitivní vývoj samotné ekonomiky se stále čeká,“ upozorňuje Richard Bechník, hlavní investiční a ekonomický analytik Swiss Life Select.

V minulosti jsme přitom viděli tři případy, kdy čínské trhy podobná vládní opatření vytáhla i k jedenáctiměsíčnímu růstu o více než 100 procent. Pak ale následovala korekce. V rámci současného stimulačního balíčku plánuje Peking vydat státní dluhopisy v hodnotě asi 2 bilionů jüanů (284 miliard dolarů), což bude směřovat k posílení poptávky po spotřebním zboží, podpoře dětí a k efektivnímu převádění finančních prostředků do domácností.

Mělo by se tak jednat o posilování odklonu od starého modelu, kdy se příliš spoléhalo na investice do nemovitostí, infrastruktury a průmyslu na úkor spotřebitelů. Dosavadní neúspěch těchto snah potvrzuje i velice nízký podíl spotřeby v rámci HDP.

My se ale prozatím můžeme těšit ze sympatického oživení na čínských finančních trzích. Například investice do podílové fondu FF – China Consumer Fund, který svým zaměřením na spotřebu jistě stojí v popředí participace na daném vývoji, nabídl svým investorům zářijové zhodnocení 25,5 procenta v české koruně.